Home > Guida all'acquisto di immobili in Thailandia

Una guida completa al sistema fiscale thailandese per terreni e abitazioni. Vieni a scoprire quante tasse devi pagare per la tua proprietà thailandese!

Quando si acquista un immobile, sia per investimento che per uso personale, bisogna calcolare attentamente le tasse pertinenti. Se l'imposta immobiliare è troppo alta, potrebbe erodere i profitti dell'investimento. Se si investe in immobili thailandesi tramite leasing, sarà necessario considerare le imposte applicabili al reddito da locazione. Ora diamo un'occhiata al sistema fiscale immobiliare della Thailandia! Ci sono molti dettagli da considerare prima di acquistare un condominio:

- Un sistema fiscale aperto e trasparente, nessuna imposta sulla proprietà immobiliare

Oltre all'eccellente potenziale di rivalutazione e al tasso di rendimento degli affitti degli immobili thailandesi, un altro fattore importante che attrae gli investitori stranieri all'acquisto è il sistema fiscale immobiliare fisso e l'assenza di altri costi immateriali. A differenza di altri paesi confinanti, la Thailandia non impone una tassa di deposito annuale (come l'imposta sulla proprietà e l'imposta fondiaria di Taiwan). Le tasse devono essere pagate solo durante le transazioni di acquisto e vendita.

In generale, quali sono le leggi fiscali relative al settore immobiliare in Thailandia?

- Imposta sulle plusvalenze in Thailandia

La Thailandia non ha una legislazione specifica in materia di imposte sulle plusvalenze. In pratica, l'imposta sulle plusvalenze è gestita secondo le disposizioni generali dell'Income Tax Act, che tratta l'imposta sulle plusvalenze come un reddito imponibile soggetto all'imposta sul reddito delle persone fisiche e all'imposta sul reddito delle società. L'importo delle plusvalenze tassabili sulla vendita di immobili (o di qualsiasi altro bene o investimento) è semplicemente la metà tra il prezzo di vendita e il prezzo di acquisto originale. In genere, non vi è alcun sussidio in caso di inflazione (ad eccezione degli investimenti condivisi nella Borsa Valori della Thailandia). L'imposta sulle plusvalenze (imposta sul reddito) sui proventi delle vendite è l'importo effettivamente ricevuto, indipendentemente dal prezzo di mercato.

Per i contribuenti non residenti, il reddito derivante da plusvalenze conseguito in Thailandia è soggetto a un'imposta del 15%. I cittadini stranieri non residenti che intendono vendere una proprietà in Thailandia devono tenere presente che hanno diritto a un'esenzione fiscale del 15% ai sensi della Convenzione contro le doppie imposizioni.

- Altre agevolazioni fiscali sulle plusvalenze

Il governo thailandese esenta dalle tasse sia i proprietari residenti che quelli non residenti quando vendono un immobile in Thailandia e poi utilizzano il ricavato per acquistare un altro immobile come residenza principale. Tuttavia, per ottenere legalmente lo status di esenzione fiscale, devono essere soddisfatte determinate condizioni. Innanzitutto, il venditore deve aver precedentemente vissuto nell'immobile in vendita e considerarlo la sua residenza principale. In secondo luogo, il proprietario deve registrare il proprio indirizzo di residenza per almeno un anno dopo l'acquisto della casa.

Secondo: il venditore deve acquistare una nuova proprietà entro un anno, prima o dopo la vendita, e la proprietà appena acquistata deve essere utilizzata come residenza.

L'importo dell'imposta è calcolato in base alla valutazione attuale della proprietà in vendita, quindi potrebbe essere superiore o inferiore al prezzo di vendita effettivo. Allo stesso tempo, l'importo dell'imposta non può essere superiore al valore della nuova proprietà.

- Imposta sul reddito da locazione

I redditi derivanti dall'affitto di immobili sono soggetti a tassazione ai sensi della legge thailandese sull'imposta sui redditi. L'imposta dovuta viene calcolata dopo aver dedotto le spese sostenute dal reddito lordo. A seconda del tipo di immobile in affitto, è consentita una detrazione standard compresa tra il 10% e il 30% del reddito da locazione. Se le spese effettivamente sostenute sono superiori all'importo della detrazione standard, il proprietario di casa può presentare una richiesta, ma deve fornire la documentazione necessaria.

A partire da luglio e agosto dell'anno scorso (2020), abbiamo iniziato a ricevere un gran numero di fatture relative alle imposte sulla casa e sui terreni da parte di clienti addetti alla gestione immobiliare; è stato necessario apportare modifiche alle informazioni sul contenuto e alle parti relative alla registrazione dell'utilizzo. Abbiamo quindi iniziato un percorso per assistere i clienti nelle loro richieste al Dipartimento del Territorio. Abbiamo raccolto le informazioni che tutti desiderano conoscere di più, ovvero le "Regole per la riduzione delle imposte sugli alloggi e le aliquote di esenzione" e il "Sistema di imposta sugli alloggi per usi diversi" di quest'anno:

- Imposta sulla proprietà e sul territorio

Le imposte sugli edifici, sulla proprietà e sui terreni vengono riscosse annualmente dal governo del luogo in cui si trova l'immobile. Quando i singoli proprietari affittano i loro immobili, le tasse sono pari al 12,5% dell'affitto annuo del contratto di locazione o della quota annuale dell'amministrazione locale, a seconda di quale sia l'importo più alto. Le proprietà occupate dal proprietario sono esenti da imposte sulla proprietà e sul territorio. Allo stesso tempo, se la proprietà è affittata o utilizzata per scopi commerciali, il proprietario è anche responsabile di informare il governo locale e quindi pagare l'imposta di locazione prima della fine di febbraio di ogni anno.

In genere, in Thailandia le tasse sono a carico dell'inquilino, come stabilito nel contratto di affitto.

Spese e tasse associate alla vendita di immobili

Il governo thailandese addebita una commissione di transazione fissa pari al 2% dell'importo totale della transazione per le transazioni immobiliari. Nella maggior parte dei casi, l'acquirente e il venditore sosterranno ciascuno metà della commissione (1% ciascuno). Entrambe le parti sono tenute a pagare questa commissione, ma, a seconda delle specifiche del contratto, i dettagli dell'importo del pagamento possono essere negoziati dalle due parti della transazione. Se l'immobile viene posseduto per cinque anni o più, al momento della vendita verrà applicata un'imposta di bollo aggiuntiva dello 0,5%.

L'imposta commerciale sulla vendita di immobili è pari al 3,3% e viene calcolata in base al più alto tra il prezzo di quotazione effettivo e la valutazione di mercato. Questa imposta comprende un'imposta speciale sulle attività commerciali del 3% e un'imposta locale dello 0,3%. Si applica ogni volta che un immobile viene venduto a scopo di investimento. Vale la pena notare che questo sistema fiscale si applica solo alle transazioni effettuate entro cinque anni dall'acquisizione della proprietà immobiliare. Se l'immobile viene ereditato, non importa quanti anni è stato detenuto prima della transazione, non è necessario pagare alcuna imposta aziendale aggiuntiva.

La ritenuta alla fonte si calcola considerando l'importo delle vendite o il valore attuale stimato dal governo (a seconda di quale sia più alto) come entrate lorde, quindi deducendo le spese elencate nella Tabella B (vedere la figura allegata di seguito) per arrivare all'utile netto. I contribuenti possono calcolare il reddito netto annuo dividendo l'utile netto per il numero di anni di possesso e calcolare l'importo dell'imposta sul reddito da pagare sul reddito netto annuo secondo le aliquote della Tabella A. L'ultimo passaggio consiste nel moltiplicare l'imposta sul reddito annuale appena calcolata per il numero totale di anni di detenzione, per calcolare l'importo totale della ritenuta alla fonte.

Gli standard fiscali originali per il nuovo sistema di imposte sulle abitazioni e sui terreni sono:

Se registrato come autonomo: l'aliquota massima dell'imposta è dello 0,3%; se registrato come commerciale: l'aliquota massima dell'imposta è dell'1,2%

Per adattare gradualmente tutti al pagamento delle imposte sulla proprietà, il governo thailandese ha stabilito il 2020-2022 (stimato) come periodo di transizione, il che significa che le persone non devono pagare l'imposta completa nei primi due anni. Gli standard sono i seguenti:

- Esenzione fiscale completa: se la tua proprietà è la tua prima proprietà in Thailandia e il valore stimato è inferiore a 10 milioni di THB

- Imposta sulle persone autosufficienti: se la proprietà è una seconda casa o la valutazione è superiore a 10 milioni di baht, l'aliquota dell'imposta sulla proprietà varierà a seconda dell'aliquota di valutazione della proprietà, come mostrato nella seguente tabella

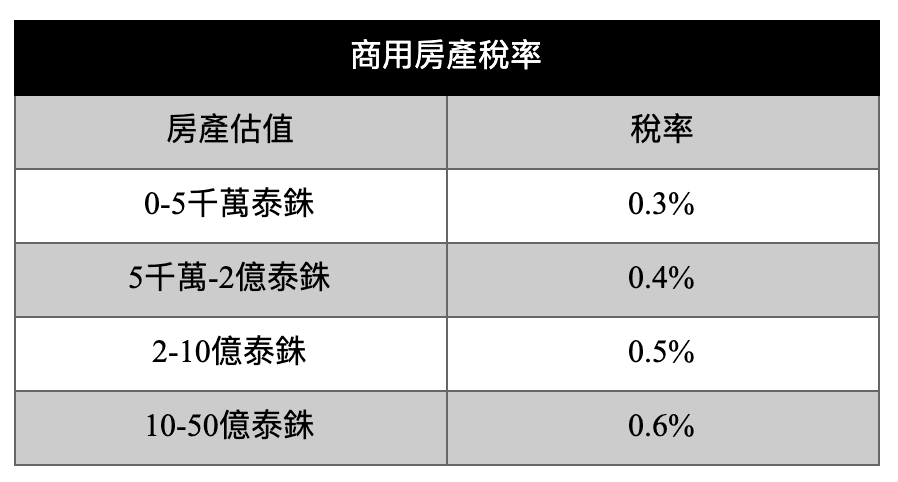

- Imposta commerciale: se la tua proprietà è registrata come commerciale, l'aliquota dell'imposta sulla proprietà sarà riscossa nel modo seguente, come mostrato nella tabella sottostante:

Di solito per gli acquirenti di immobili all'estero, la valutazione della proprietà rientrerà nell'intervallo 0-50 milioni di baht. In questo momento, se la proprietà è classificata come "commerciale" ma in realtà la si utilizza per "uso personale", l'aliquota fiscale sarà 15 volte diversa. Abbiamo anche incontrato clienti che hanno scoperto che le loro fatture fiscali erano classificate in modo errato.

Riduzione delle tasse del 90% nel 2020-2022 a causa dell'epidemia:

Se non si soddisfano i criteri per l'esenzione dall'imposta sulla proprietà, quest'anno il governo thailandese ha deciso di aiutare tutti ad affrontare il periodo difficile riducendo tutte le imposte sulla proprietà del 90%.

- Se possiedi una proprietà adibita a uso proprio in Thailandia del valore di 10 milioni di baht, la tassa che dovresti pagare quest'anno sarà pari a 10 milioni di baht x 0,02% (aliquota fiscale del periodo di adattamento) = 2.000 baht, ma quest'anno potrai ottenere un'ulteriore riduzione del 90%.

Vale a dire, 2.000 baht x 10% = 200 baht. Se la tua proprietà è classificata come commerciale, l'aliquota fiscale è dello 0,3% e la tassa è di 30.000 baht. Dopo una riduzione del 90%, devi comunque pagare 1.500 baht.

Shuosheng Immobiliare Internazionale

10 paesi e 18 sedi in tutto il mondo

Zero differenza oraria, zero distanza di servizio

Sede centrale di Bangkok

8, Edificio T-One, Unità 1, Fl28, Sukhumvit 40, Phra Khanong, Khlong Toei, Bangkok Thailandia 10110 (EDIFICIO T-ONE)

Società di Taiwan

9F-1, n. 181, Fuxing North Road, distretto di Songshan, città di Taipei

Società Vietnamita

Tel: 84 90 9996726 / 84 90 9997615

Società di Hong Kong

Stanza 05, 22/F, Leighton Centre, 77 Leighton Road, Causeway Bay

※Investire in immobili esteri è rischioso. Si prega di leggere attentamente i documenti e di riflettere attentamente prima di effettuare qualsiasi transazione.

※Shuosheng International Real Estate Co., Ltd. (109) Nuovo numero di intermediazione di Taipei 003786

※Certificato di registrazione n. C0321 dell'Immigration Business Association della Repubblica di Cina

© Copyright © 2014-2025 Shuosheng International Real Estate si riserva tutti i diritti | Informativa sulla privacy | Disclaimer